Bài giảng Kinh tế vĩ mô 1 - Chương 6: Tiền tệ và chính sách tiền tệ - Phạm Thế Anh

Những nội dung chính

1. Khái niệm, chức năng và phân loại tiền

2. Hệ thống tiền tệ và chức năng của NHTƯ

3. NHTM và quá trình tạo tiền

4. Chính sách tiền tệ và các công cụ kiểm soát

cung tiền

5. Lý thuyết về sự ưa thích thanh khoản

Bạn đang xem tài liệu "Bài giảng Kinh tế vĩ mô 1 - Chương 6: Tiền tệ và chính sách tiền tệ - Phạm Thế Anh", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Kinh tế vĩ mô 1 - Chương 6: Tiền tệ và chính sách tiền tệ - Phạm Thế Anh

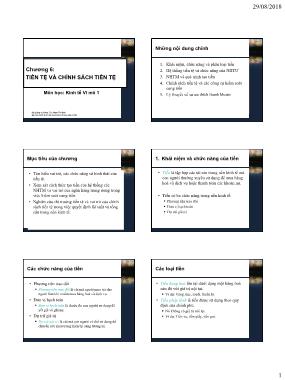

29/08/2018 1 Môn học: Kinh tế Vĩ mô 1 Chương 6: TIỀN TỆ VÀ CHÍNH SÁCH TIỀN TỆ Bài giảng của PGS. TS. Phạm Thế Anh Bộ môn Kinh tế Vĩ mô, Khoa Kinh tế học, ĐH KTQD Những nội dung chính 1. Khái niệm, chức năng và phân loại tiền 2. Hệ thống tiền tệ và chức năng của NHTƯ 3. NHTM và quá trình tạo tiền 4. Chính sách tiền tệ và các công cụ kiểm soát cung tiền 5. Lý thuyết về sự ưa thích thanh khoản Mục tiêu của chương • Tìm hiểu vai trò, các chức năng và hình thái của tiền tệ. • Xem xét cách thức tạo tiền của hệ thống các NHTM và vai trò của ngân hàng trung ương trong việc kiểm soát cung tiền. • Nghiên cứu thị trường tiền tệ và vai trò của chính sách tiền tệ trong việc quyết định lãi suất và tổng cầu trong nền kinh tế. 1. Khái niệm và chức năng của tiền • Tiền là tập hợp các tài sản trong nền kinh tế mà con người thường xuyên sử dụng để mua hàng hoá và dịch vụ hoặc thanh toán các khoản nợ. • Tiền có ba chức năng trong nền kinh tế: ▪ Phương tiện trao đổi ▪ Đơn vị hạch toán ▪ Dự trữ giá trị Các chức năng của tiền • Phương tiện trao đổi ▪ Phương tiện trao đổi là cái mà người mua trả cho người bán khi muốn mua hàng hoá và dịch vụ. • Đơn vị hạch toán ▪ Đơn vị hạch toán là thước đo con người sử dụng để yết giá và ghi nợ. • Dự trữ giá trị ▪ Dự trữ giá trị là cái mà con người có thể sử dụng để chuyển sức mua trong hiện tại sang tương lai. Các loại tiền • Tiền hàng hoá tồn tại dưới dạng một hàng hoá nào đó với giá trị nội tại. ▪ Ví dụ: Vàng, bạc, muối, thuốc lá. • Tiền pháp lệnh là tiền được sử dụng theo quy định của chính phủ. ▪ Nó không có giá trị nội tại. ▪ Ví dụ: Tiền xu, tiền giấy, tiền gửi. 29/08/2018 2 Tiền trong nền kinh tế • Tiền mặt là tiền giấy và tiền xu nằm trong tay công chúng. • Tiền gửi có thể rút theo nhu cầu là số dư trong các tài khoản mà người gửi tiền có thể rút theo yêu cầu. • Tổng các khoản mục này được gọi là cung tiền hay tổng lượng tiền trong nền kinh tế. Các thước đo cung tiền trong nền kinh tế Mỹ Tỷ đôla • Tiền mặt ($580 tỷ) • Tiền gửi rút theo nhu cầu • Séc du lịch’ • Tiền gửi viết séc khác ($599 billion) •Tổng M1 ($1.179 billion) • Tiền gửi tiết kiệm • Tiền gửi định kỳ nhỏ • Các quỹ thị trường tiền tệ • Một số loại không đáng kể khác ($4,276 tỷ) 0 M1 $1.179 M2 $5.455 Các thước đo cung tiền ở khu vực đồng Euro Tiền trong nền kinh tế • Các thước đo cung tiền khác nhau ở tính thanh khoản. • Tính thanh khoản ▪ Tính thanh khoản là sự dễ dàng chuyển đổi thành phương tiện thanh toán của một tài sản nào đó trong nền kinh tế. ▪ Tiền mặt (M0) là loại tài sản có tính thanh khoản cao nhất. 2. Ngân hàng trung ương và hệ thống các ngân hàng thương mại • Bất cứ khi nào nền kinh tế còn dựa vào tiền pháp định thì phải có một tổ chức nào đó quản lý hệ thống này. • Ngân hàng trung ương là một tổ chức có chức năng giám sát hệ thống ngân hàng và quản lý lượng tiền trong nền kinh tế. • Quản lý cung tiền là một nhiệm vụ đặc biệt quan trọng, bởi vì ▪ Giá cả sẽ tăng khi có quá nhiều tiền được in ra. ▪ Có sự đánh đổi trong ngắn hạn giữa lạm phát và thất nghiệp. Một số NHTƯ trên thế giới • Ngân hàng Trung ương châu Âu (ECB) là ngân hàng trung ương chung cho 19 quốc gia tham gia vào Liên minh Tiền tệ châu Âu. • Ngân hàng Trung ương Anh (Bank of England – BoE) là ngân hàng trung ương lâu đời nhất trên thế giới. • Cục Dự trữ Liêng bang (Federal Reserve - Fed) là ngân hàng trung ương của Mĩ. 29/08/2018 3 Một số NHTƯ trên thế giới • Một đặc tính quan trọng của các NHTƯ ở các nước phát triển là tính độc lập của nó. • Mục tiêu chính của các NHTƯ này là ổn định giá cả và giá trị của đồng nội tệ. • Để đạt được mục tiêu này, các NHTƯ sử dụng các công cụ khác nhau để điều tiết cung tiền/lãi suất → Chính sách tiền tệ. Các ngân hàng thương mại và cung tiền • Các ngân hàng thương mại có thể tác động đến lượng tiền gửi, và do vậy là cung tiền trong nền kinh tế. Vai trò tạo tiền của hệ thống các ngân hàng thương mại • Cung tiền bằng với lượng tiền mặt cộng với các khoản tiền gửi có thể rút theo yêu cầu: MS = C + D • Do cung tiền bao gồm cả các khoản tiền gửi có thể rút theo yêu cầu nên hệ thống ngân hàng đóng một vai trò quan trọng. Một vài khái niệm cơ bản • Dự trữ (R ): là phần tiền gửi mà ngân hàng không cho vay. • Đối với một ngân hàng, tài sản nợ bao gồm các khoản tiền gửi, tài sản có bao gồm dự trữ và các khoản cho vay. • ngân hàng có 100% dự trữ: là hệ thống trong đó các ngân hàng giữ toàn bộ tiền gửi nhận được dưới dạng dự trữ. • ngân hàng dự trữ một phần: là hệ thống trong đó các ngân hàng giữ một phần tiền gửi dưới dạng dự trữ. Tình huống 1: Không có ngân hàng Khi không có ngân hàng, D = 0 và MS = C = $1000. Tình huống 2: Ngân hàng với 100% dự trữ Sau khi gửi tiền, C = $0, D = $1000, MS = $1000. • Ngân hàng với 100% dự trữ không có tác động gì đến quy mô của cung tiền. Bảng cân đối của NGÂN HÀNG THỨ NHẤT Tài sản có Tài sản nợ dự trữ $1000 tiền gửi $1000 • Ban đầu C = $1000, D = $0, MS = $1000. • Bây giờ giả sử các hộ gia đình gửi $1000 vào “Ngân hàng thứ nhất” 29/08/2018 4 Tình huống 3: Ngân hàng dự trữ một phần Cung tiền bây giờ là $1800: Người gửi tiền vẫn có $1000 tiền gửi có thể rút theo yêu cầu, tuy nhiên giờ đây người đi vay có $800 tiền mặt. Bảng cân đối của NGÂN HÀNG THỨ NHẤT Tài sản có Tài sản nợ tiền gửi $1000 • Giả sử các ngân hàng giữ 20% tiền gửi dưới dạng dự trữ, và cho vay phần còn lại. • Ngân hàng thứ nhất sẽ cho vay $800. dự trữ $1000dự trữ $200 cho vay $800 Tình huống 3: Ngân hàng dự trữ một phần Cung tiền bây giờ là $1800: Người gửi tiền vẫn có $1000 tiền gửi có thể rút theo yêu cầu, tuy nhiên giờ đây người đi vay có $800 tiền mặt. Bảng cân đối của NGÂN HÀNG THỨ NHẤT Tài sản có Tài sản nợ dự trữ $200 cho vay $800 tiền gửi $1000 Do vậy, trong hệ thống ngân hàng dự trữ một phần, các ngân hàng tạo tiền. Tình huống 3: Ngân hàng dự trữ một phần • Tuy nhiên Ngân hàng thứ hai sẽ cho vay 80% lượng tiền gửi này • và bảng cân đối của nó sẽ thế này: Bảng cân đối của NGÂN HÀNG THỨ HAI Tài sản có Tài sản nợ dự trữ $800 cho vay $0 tiền gửi $800 • Giả sử người đi vay gửi $800 vào Ngân hàng thứ hai. • Ban đầu, bảng cân đối của Ngân hàng thứ hai có dạng trữ 16 640 Tình huống 3: Ngân hàng dự trữ một phần Bảng cân đối của NGÂN HÀNG THỨ BA Tài sản có Tài sản nợ dự trữ $640 cho vay $0 tiền gửi $640 • Nếu $640 này cuối cùng lại được gửi vào Ngân hàng thứ ba, • thì Ngân hàng thứ ba sẽ giữ 20% dự trữ, và cho vay phần còn lại: trữ 128 512 Tìm tổng lượng tiền: Tiền gửi ban đầu = $1000 + Ngân hàng thứ nhất cho vay = $ 800 + Ngân hàng thứ hai cho vay = $ 640 + Ngân hàng thứ ba cho vay = $ 512 + và Tổng cung tiền = (1/rr ) $1000 trong đó rr = tỷ lệ dự trữ trên tiền gửi Trong ví dụ này, rr = 0,2, do vậy MS = $5000 Quá trình tạo tiền của hệ thống ngân hàng Hệ thống ngân hàng dự trữ một phần có thể tạo tiền, tuy nhiên nó không tạo ra của cải: các khoản cho vay của ngân hàng mang lại cho người đi vay những khoản tiền mới và một khoản nợ mới tương ứng. 29/08/2018 5 Mô hình xác định cung tiền (trường hợp tổng quát) • tiền cơ sở, MB = C + R kiểm soát bởi ngân hàng trung ương • tỷ lệ dự trữ - tiền gửi, rr = R/D phụ thuộc vào những quy định và chính sách của ngân hàng • tỷ lệ tiền mặt - tiền gửi, cr = C/D phụ thuộc vào sự ưu thích của các hộ gia đình Bây giờ giả sử công chúng có giữ một phần tiền mặt (C 0). Tìm cung tiền: = +sM C D + = C D MB MB = m MB C D C R + = + 1cr cr rr + = + + = C D m MB trong đó ( ) ( ) ( ) ( ) C D D D C D R D + = + Số nhân tiền • Nếu rr 1 • Nếu tiền cơ sở thay đổi một lượng MB, thì MS = m MB • m được gọi là số nhân tiền. = ,sM m MB + = + 1 trong do cr m cr rr Bài tập Giả sử các hộ gia đình quyết định giữ nhiều tiền mặt và ít tiền gửi hơn. 1. Xác định tác động đối với cung tiền. 2. Giải thích hàm ý của kết quả. = ,sM m MB 1cr m cr rr + = + trong đó Lời giải Tác động của sự gia tăng tỷ lệ tiền mặt - tiền gửi cr > 0. 1. Sự gia tăng của cr làm tăng mẫu số của m theo tỷ lệ nhiều hơn so với tử số. Do vậy m giảm, khiến cho MS cũng giảm. 2. Nếu các hộ gia đình gửi tiền ít đi thì các ngân hàng không thể cho vay nhiều, do vậy hệ thống ngân hàng không có khả năng “tạo” nhiều tiền. 3. Chính sách tiền tệ • Chính sách tiền tệ là việc điều tiết cung tiền/lãi suất bởi các nhà hoạch định chính sách của ngân hàng trung ương. • Chính sách tiền tệ thường được thực hiện bởi một ủy ban chính sách tiền tệ của NHTƯ. • Ủy ban này họp định kỳ để xem xét hiện trạng nền kinh tế và đưa ra quyết định. 29/08/2018 6 Ba công cụ của chính sách tiền tệ 1. Hoạt động thị trường mở 2. Dự trữ bắt buộc 3. Lãi suất chiết khấu Hoạt động thị trường mở • định nghĩa: là việc mua hoặc bán trái phiếu chính phủ của ngân hàng trung ương. • nó hoạt động thế nào: Nếu ngân hàng trung ương mua trái phiếu từ công chúng, họ thanh toán bằng những đồng tiền mới, làm tăng MB và do vậy là MS. Dự trữ bắt buộc • định nghĩa: là các quy định của NHTƯ yêu cầu các ngân hàng giữ một tỷ lệ dự trữ/tiền gửi tối thiểu. • nó hoạt động thế nào: Dự trữ bắt buộc tác động đến rr và m : Nếu NHTƯ giảm dự trữ bắt buộc thì các ngân hàng có thể cho vay nhiều hơn và “tạo” nhiều tiền hơn từ mỗi khoản tiền gửi. Lãi suất chiết khấu • định nghĩa: là lãi suất mà các ngân hàng phải trả cho NHTƯ khi vay tiền của họ. • nó hoạt động thế nào: Khi các ngân hàng vay tiền từ NHTƯ, dự trữ của họ tăng, cho phép họ cho vay nhiều hơn và “tạo” nhiều tiền hơn. NHTƯ có thể tăng MB bằng cách giảm lãi suất chiết khấu, khiến cho các ngân hàng vay nhiều dự trữ hơn từ NHTƯ. Công cụ nào hay được sử dụng nhất? • Hoạt động thị trường mở: Được sử dụng thường xuyên nhất. • Những thay đổi về dự trữ bắt buộc: Ít được sử dụng thường xuyên nhất. • Thay đổi lãi suất chiết khấu: Chủ yếu mang tính tượng trưng; NHTƯ là “người cho vay cuối cùng”, không thường xuyên đáp ứng nhu cầu vay tiền của các ngân hàng. Tại sao NHTƯ không thể kiểm soát chính xác M • Các hộ gia đình có thể thay đổi cr, khiến cho m và MS thay đổi. • Các ngân hàng thường xuyên có dự trữ dư thừa (dự trữ lớn hơn mức dự trữ bắt buộc). Nếu các ngân hàng thay đổi dự trữ dư thừa của họ, thì rr, m và MS thay đổi. = ,sM m MB 1cr m cr rr + = + trong đó 29/08/2018 7 4. Lý thuyết về sự ưu thích thanh khoản (J. M. Keynes) • Keynes phát triển lý thuyết ưu thích thanh khoản nhằm giải thích những nhân tố tác động đến lãi suất của nền kinh tế. • Theo lý thuyết này, lãi suất sẽ điều chỉnh để làm cân bằng giữa cung và cầu tiền. Lý thuyết về sự ưu thích thanh khoản • Cung tiền danh nghĩa là biến chính sách được kiểm soát bởi NHTƯ. ▪ Thông qua các công cụ như hoạt động thị trường mở, lãi suất chiết khấu, tỉ lệ dự trữ bắt buộc NHTƯ trực tiếp kiểm soát cung tiền danh nghĩa. ▪ Cung tiền thực được xác định bởi cung tiền danh nghĩa chia cho mức giá chung – MS/P • Do nó được cố định bởi NHTƯ nên lượng cung tiền không phụ thuộc vào lãi suất. Lý thuyết về sự ưu thích thanh khoản • Keynes cho rằng con người có 3 động cơ chính để giữ tiền. (1) Động cơ giao dịch: Lý do mọi người giữ tiền là bởi vì nó là phương tiện thanh toán hàng hóa và dịch vụ. ▪ Lượng tiền mà mọi người lựa chọn giữ phụ thuộc vào thu nhập và giá cả của hàng hoá và dịch vụ. Lý thuyết về sự ưu thích thanh khoản (2) Động cơ dự phòng: Con người có nhu cầu giữ tiền cho những khoản chi tiêu bất thường, không dự tính được trước. ▪ Ví dụ như các khoản chi tiêu phát sinh do ốm đau, tai nạn, thất nghiệp ▪ Động cơ này bị chi phối bởi mức thu nhập, công việc, các điều kiện xã hội và chính trị, và thói quen của mỗi cá nhân. Lý thuyết về sự ưu thích thanh khoản (3) Động cơ đầu cơ: Con người có nhu cầu giữ tiền để khai thác lợi nhuận từ sự thay đổi giá của trái phiếu, cổ phiếu, trên thị trường tài chính. ▪ Động cơ này phụ thuộc vào mức lãi suất. Lãi suất càng cao thì lượng tiền giữ phục vụ cho động cơ đầu cơ càng thấp. ▪ Lãi suất tăng làm tăng chi phí cơ hội của việc giữ tiền. Lý thuyết về sự ưu thích thanh khoản • Con người lựa chọn giữ tiền thay vì các tài sản có lợi tức cao khác bởi vì tiền có thể được sử dụng để mua hàng hóa và dịch vụ. • Họ chỉ giữ các tài sản có tính thanh khoản kém hơn như trái phiếu, cổ phiếu, và bất động sản khi nó sinh lời. • Hàm cầu tiền danh nghĩa có thể được viết như sau: = ( ), ,dM L r Y P 29/08/2018 8 Cân bằng của thị trường tiền tệ • Lãi suất sẽ điều chỉnh để cân bằng cung tiền và cầu tiền. • Khi lãi suất thay đổi sẽ dẫn đến tổng cầu và sản lượng của nền kinh tế thay đổi. Cung tiền Cung tiền được xác định bởi NHTƯ: =SM M M lượng tiền r lãi suất MS M Cầu tiền Cầu tiền: = ( ), ,DM L r Y P M lượng tiền r lãi suất SM M L (r,Y,P) Cân bằng Lãi suất điều chỉnh để cân bằng cung cầu về tiền: = (r,Y,P)M L M lượng tiền r lãi suất SM M L (r,Y,P) r1 NHTƯ tăng lãi suất thế nào Để tăng r, NHTƯ giảm M M lượng tiền r lãi suất 1 M L (r,Y,P) r1 r2 2 M Tóm tắt chương • Thuật ngữ tiền phản ánh tài sản mà mọi người thường xuyên sử dụng để mua hàng hoá và dịch vụ. • Tiền có ba chức năng trong nền kinh tế: phương tiện thanh toán, đơn vị hoạch toán, và dự trữ giá trị. • Tiền hàng hoá là tiền có giá trị nội tại. • Tiền pháp định là tiền không có giá trị nội tại. 29/08/2018 9 Tóm tắt chương • Ngân hàng trung ương là cơ quan quản lý hệ thống tiền tệ ở các nước. • Họ kiểm soát cung tiền thông qua hoạt động thị trường mở, hoặc bằng cách thay đổi dự trữ bắt buộc, hoặc lãi suất chiết khấu. Tóm tắt chương 1. Ngân hàng dự trữ một phần có thể tạo tiền bởi mỗi đồng dự trữ có thể tạo ra nhiều đồng tiền gửi. 2. Cung tiền phụ thuộc vào ▪ tiền cơ sở ▪ tỷ lệ tiền mặt - tiền gửi ▪ tỷ lệ dự trữ 3. NHTƯ có thể kiểm soát cung tiền với ▪ hoạt động thị trường mở ▪ dự trữ bắt buộc ▪ lãi suất chiết khấu Tóm tắt chương • Khi các ngân hàng cho vay tiền gửi huy động được, họ làm tăng lượng tiền trong nền kinh tế. • Do NHTƯ không thể kiểm soát được lượng tiền mà các ngân hàng lựa chọn cho vay hoặc lượng tiền mà các hộ gia đình lựa chọn gửi vào các ngân hàng, nên việc kiểm soát cung tiền của NHTƯ là không hoàn hảo. Tóm tắt chương • Keynes đề xuất lý thuyết về sự ưu thích thanh khoản để giải thích các nhân tố quyết định lãi suất. • Theo lý thuyết này, lãi suất sẽ điều chỉnh để cân bằng giữa cung tiền và cầu tiền. • Bằng cách thay đổi cung tiền, NHTƯ có thể tác động đến tổng cầu và sản lượng của nền kinh tế.

File đính kèm:

bai_giang_kinh_te_vi_mo_1_chuong_6_tien_te_va_chinh_sach_tie.pdf

bai_giang_kinh_te_vi_mo_1_chuong_6_tien_te_va_chinh_sach_tie.pdf